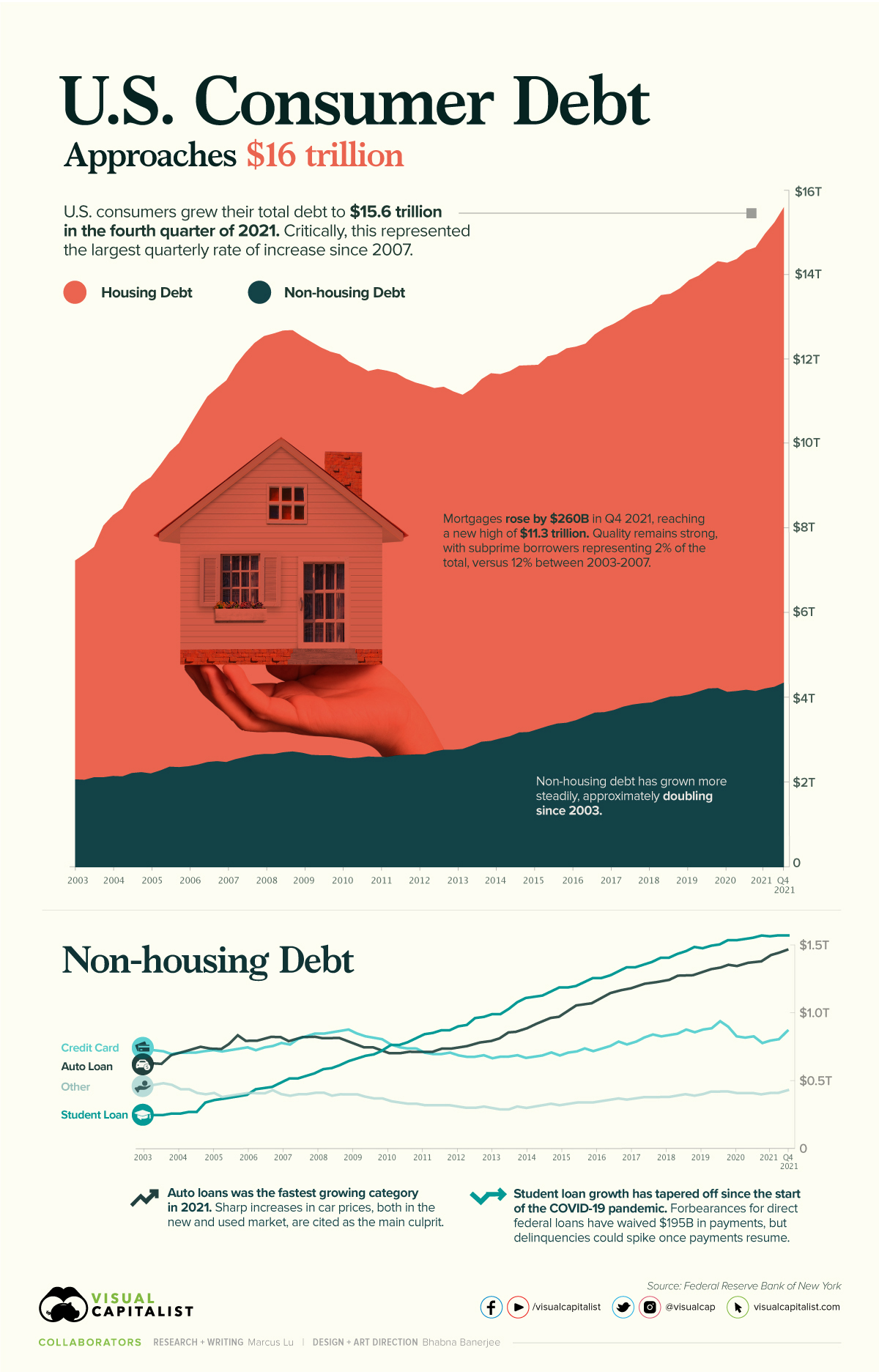

Theo Cục Dự trữ Liên bang Mỹ (Fed), nợ tiêu dùng của Mỹ đang tiến gần mức kỷ lục 16 nghìn tỷ USD. Đặc biệt, tốc độ gia tăng nợ tiêu dùng trong quý 4 năm 2021 cũng là mức cao nhất kể từ năm 2007.

Hình ảnh này cung cấp bối cảnh về tình hình nợ tiêu dùng bằng dữ liệu từ cuối năm 2021.

Nợ mua nhà ở Vs Nợ không do mua nhà ở tại Mỹ

Bảng sau đây bao gồm dữ liệu nợ tiêu dùng Mỹ từ năm 2010 đến năm 2021. Nợ nhà ở bao gồm các khoản thế chấp, trong khi nợ không do nhà ở (Nợ phi nhà ở) bao gồm các khoản vay mua ô tô, khoản vay sinh viên và số dư thẻ tín dụng.

| Thời gian | Nợ nhà ở (Nghìn tỷ USD) | Nợ phi nhà ở (Nghìn tỷ USD) | Tổng nợ tiêu dùng (Nghìn tỷ USD) |

|---|---|---|---|

| Quý 1 năm 2010 | 9,53 | 2,58 | 12,11 |

| Quý 2 năm 2010 | 9,38 | 2,55 | 11,93 |

| Quý 3 năm 2010 | 9,28 | 2,56 | 11,84 |

| Quý 4 năm 2010 | 9,12 | 2,59 | 11,71 |

| Quý 1 năm 2011 | 9,18 | 2,58 | 11,76 |

| Quý 2 năm 2011 | 9,14 | 2,58 | 11,72 |

| Quý 3 năm 2011 | 9,04 | 2,62 | 11,66 |

| Quý 4 năm 2011 | 8,9 | 2,63 | 11,53 |

| Quý 1 năm 2012 | 8,8 | 2,64 | 11,44 |

| Quý 2 năm 2012 | 8,74 | 2,64 | 11,38 |

| Quý 3 năm 2012 | 8,6 | 2,71 | 11,31 |

| Quý 4 năm 2012 | 8,59 | 2,75 | 11,34 |

| Quý 1 năm 2013 | 8,48 | 2,75 | 11,23 |

| Quý 2 năm 2013 | 8,38 | 2,77 | 11,15 |

| Quý 3 năm 2013 | 8,44 | 2,85 | 11,29 |

| Quý 4 năm 2013 | 8,58 | 2,94 | 11,52 |

| Quý 1 năm 2014 | 8,7 | 2,96 | 11,66 |

| Quý 2 năm 2014 | 8,62 | 3,02 | 11,64 |

| Quý 3 năm 2014 | 8,64 | 3,07 | 11,71 |

| Quý 4 năm 2014 | 8,68 | 3,16 | 11,84 |

| Quý 1 năm 2015 | 8,68 | 3,17 | 11,85 |

| Quý 2 năm 2015 | 8,62 | 3,24 | 11,86 |

| Quý 3 năm 2015 | 8,75 | 3,31 | 12,06 |

| Quý 4 năm 2015 | 8,74 | 3,37 | 12,11 |

| Quý 1 năm 2016 | 8,86 | 3,39 | 12,25 |

| Quý 2 năm 2016 | 8,84 | 3,45 | 12,29 |

| Quý 3 năm 2016 | 8,82 | 3,54 | 12,36 |

| Quý 4 năm 2016 | 8,95 | 3,63 | 12,58 |

| Quý 1 năm 2017 | 9,09 | 3,64 | 12,73 |

| Quý 2 năm 2017 | 9,14 | 3,69 | 12,83 |

| Quý 3 năm 2017 | 9,19 | 3,77 | 12,96 |

| Quý 4 năm 2017 | 9,32 | 3,82 | 13,14 |

| Quý 1 năm 2018 | 9,38 | 3,85 | 13,23 |

| Quý 2 năm 2018 | 9,43 | 3,87 | 13h30 |

| Quý 3 năm 2018 | 9,56 | 3,95 | 13,51 |

| Quý 4 năm 2018 | 9,53 | 4,01 | 13,54 |

| Quý 1 năm 2019 | 9,65 | 4,02 | 13,67 |

| Quý 2 năm 2019 | 9,81 | 4,06 | 13,87 |

| Quý 3 năm 2019 | 9,84 | 4,13 | 13,97 |

| Quý 4 năm 2019 | 9,95 | 4,2 | 14,15 |

| Quý 1 năm 2020 | 10,10 | 4,21 | 14,31 |

| Quý 2 năm 2020 | 10,15 | 4,12 | 14,27 |

| Quý 3 năm 2020 | 10,22 | 4,14 | 14,36 |

| Quý 4 năm 2020 | 10,39 | 4,17 | 14,56 |

| Quý 1 năm 2021 | 10,5 | 4,14 | 14,64 |

| Quý 2 năm 2021 | 10,76 | 4,2 | 14,96 |

| Quý 3 năm 2021 | 10,99 | 4,24 | 15,23 |

| Quý 4 năm 2021 | 11,25 | 4,34 | 15,59 |

Nguồn: Cục Dự trữ Liên bang Mỹ.

Xu hướng Nợ nhà ở

Giá nhà đã chịu áp lực tăng kể từ khi bắt đầu đại dịch COVID-19. Điều này được chứng minh bằng Chỉ số Giá Nhà Quốc gia Hoa Kỳ Case-Shiller, đã tăng 34% kể từ khi bắt đầu đại dịch. Thúc đẩy sự tăng trưởng này là các tác động khác nhau liên quan đến đại dịch.

Ví dụ, chi phí vật liệu đã tăng đột biến.

Một yếu tố quan trọng khác ở đây là lãi suất thế chấp, đã giảm xuống mức thấp nhất mọi thời đại vào năm 2020. Khi lãi suất thấp, người tiêu dùng có thể vay với số lượng lớn hơn. Điều này làm tăng nhu cầu mua nhà, do đó làm tăng giá.

Cuối cùng, giá nhà cao hơn dẫn đến nhiều gia đình phải gánh thêm khoản nợ thế chấp.

Xem thêm qua infographic: Đường cao tốc liên bang Mỹ.

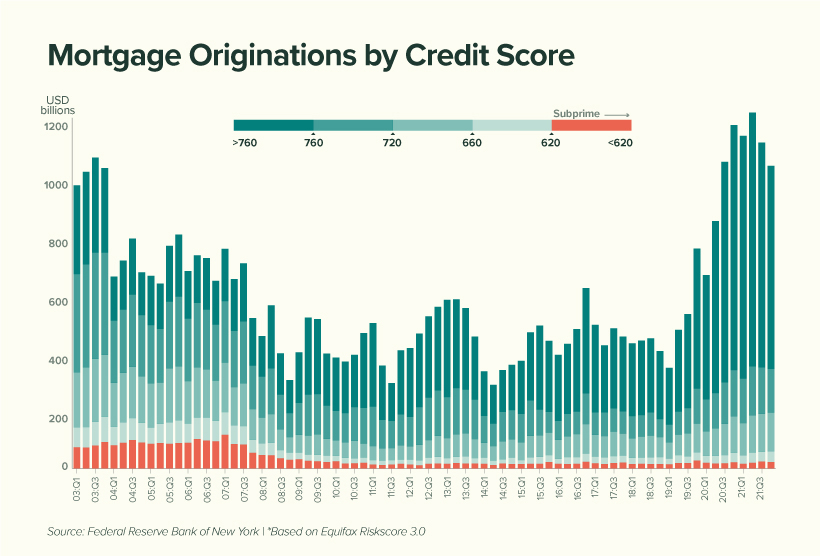

Không cần phải lo lắng quá nhiều

Các nhà kinh tế tin rằng nợ nhà ở ngày nay không phải là nguyên nhân đáng lo ngại. Điều này là do chất lượng của những người đi vay đã mạnh hơn nhiều so với giai đoạn 2003-2007, trong những năm dẫn đến cuộc khủng hoảng tài chính và sự sụp đổ nhà ở sau đó.

Trong biểu đồ bên dưới, những người đi vay dưới chuẩn (những người có điểm tín dụng từ 620 trở xuống) được thể hiện bằng các thanh tô màu đỏ:

Chúng ta có thể thấy rằng những người đi vay dưới chuẩn chỉ chiếm rất ít (2%) trong tổng số tiền có nguồn gốc ngày nay so với giai đoạn từ 2003 đến 2007 (12%). Điều này cho thấy rằng trung bình các chủ nhà Mỹ ít có khả năng vỡ nợ hơn đối với khoản thế chấp của họ.

Các nhà kinh tế cũng đã ghi nhận sự sụt giảm trong tỷ lệ nợ hộ gia đình, tỷ lệ này đo lường tỷ lệ phần trăm thu nhập khả dụng đối với khoản vay thế chấp. Điều này được thể hiện trong bảng dưới đây, cùng với lãi suất thế chấp cố định trung bình trong 30 năm.

| Năm | Thanh toán thế chấp theo % thu nhập khả dụng | Lãi suất thế chấp cố định trung bình trong 30 năm |

|---|---|---|

| 2000 | 12,0% | 8,2% |

| 2004 | 12,2% | 5,4% |

| 2008 | 12,8% | 5,8% |

| 2012 | 9,8% | 3,9% |

| 2016 | 9,9% | 3,7% |

| 2020 | 9,4% | 3,5% |

| 2021 | 9,3% | 3,2% |

Nguồn: Cục Dự trữ Liên bang

Mặc dù đúng là người Mỹ ít gánh nặng hơn với các khoản thế chấp của họ, nhưng chúng ta phải thừa nhận sự giảm tỷ lệ thế chấp diễn ra trong cùng thời kỳ.

Với việc Fed hiện đang tăng lãi suất để xoa dịu lạm phát, người Mỹ có thể thấy các khoản thế chấp của họ bắt đầu tiêu tốn 1 phần lớn hơn trong tiền lương của họ. Trên thực tế, lãi suất thế chấp đã tăng trong 7 tuần liên tiếp.

Khám phá thêm: Sản xuất điện gió của Mỹ.

Xu hướng Nợ Tiêu dùng Phi Nhà ở

Câu chuyện chính trong nợ tiêu dùng không phải nhà ở là các khoản cho vay sinh viên và các khoản vay mua ô tô.

Loại nợ trước đây đã tăng lên đáng kể trong 2 thập kỷ qua, với tốc độ tăng giảm dần trong thời gian đại dịch. Điều này có thể là do các biện pháp cứu trợ COVID đã tạm thời hạ lãi suất cho các khoản vay sinh viên trực tiếp của liên bang xuống 0%.

Ngoài ra, các khoản vay này đã được đưa vào diện cấm, có nghĩa là 37 triệu người đi vay không bị yêu cầu thanh toán. Tính đến tháng 4 năm 2022, giá trị của các khoản thanh toán được miễn này đã lên tới 195 tỷ đô la.

Trong quá trình diễn ra đại dịch, rất ít người đi vay liên bang trực tiếp thực hiện các khoản thanh toán tự nguyện để giảm khoản nợ gốc của họ. Khi các khoản thanh toán cuối cùng được tiếp tục và lãi suất 0% được hoàn lại, các nhà kinh tế tin rằng các khoản nợ quá hạn có thể tăng lên đáng kể.

Mặt khác, các khoản cho vay mua ô tô đang đi theo một quỹ đạo tương tự như các khoản thế chấp. Cả giá xe mới và xe cũ đều tăng do tình trạng thiếu chip toàn cầu, điều này đang cản trở hoạt động sản xuất của toàn ngành.

Để đưa ra con số, giá trung bình của một chiếc ô tô mới đã tăng từ 35.600 USD vào năm 2019 lên hơn 47.000 USD hiện nay. Trong một khoảng thời gian tương tự, giá trung bình của một chiếc ô tô đã qua sử dụng đã tăng từ 19.800 USD lên hơn 28.000 USD.

Nguồn dữ liệu: Visual Capitalist.